ishares白银etf持仓_ishares白银etf

1.国内白银etf基金有哪些

2.影响黄金白银的价格因素有哪些

3.常见的ETF及介绍

4.白银ETF的白银ETF持仓量数据表现形式

5.白银ETF是什么?ETF白银持仓量对纸白银的影响

ETF的英文全称是Exchange Traded

Funds,它在中国大陆被译为“交易基金”,在香港被译为“买卖基金”,在台湾被译为“指数股票型基金”。

ETF是一种跟踪市场指数、可以在证券自由买卖的开放式股票基金。大家可以把ETF理解为一种特殊形式的共同基金(Mutual

Fund):发行机构把不同的股票买来,汇合到一起形成共同基金,然后再分成一小块一小块拿到股市上卖,它们就成了可以自由买卖的ETF指数基金。你买一支ETF就相当于购买了这个指数的所有成份股。

美股指数基金:

1、大宗商品相关ETF

USO 石油指数ETF-美国 与原油走势保持同步。

UCO 原油指数ETF-ProShares DJ-UBS两倍做多

SCO 原油指数ETF-ProSharesDJ-UBS两倍做空 sco则与油价走势完全相反。

DTO 原油ETF-PowerShares DB两倍做空

如果你认为油价已见底,想抄底原油,可以买做多的ETF,USO、UCO等,如果油价上涨,你买的ETF也会跟着涨。

如果你认为油价还会继续跌,可买做空的ETF,如SCO、DTO,油价越跌,你买的做空的ETF就越涨。

(2)黄金相关ETF

做多

GLD 黄金ETF-SPDR

IAU 黄金ETF-iShares

DGP 黄金ETF-PowerShares DB两倍做多

UGL 黄金ETF-ProShares两倍做多

做空

DGZ 黄金ETF-PowerShares DB做空

DZZ 黄金ETF-PowerShares DB两倍做空

GLL 黄金ETF-ProShares两倍做空

(3)白银相关ETF

做多

SLV白银ETF-iShares

Q白银ETF-ProShares两倍做多

做空

ZSL白银ETF-ProShares两倍做空

(4)

CPER 美国铜价指数

美股指数基金的优势:

1、投资品种多。

ETF在北美股票市场发展很快,有近一千种产品,而且种类繁多:有跟踪大盘指数的,也有跟踪行业指数的,还有跟踪其它国家股市的……更有追踪债券价格、黄金价格、石油价格、外汇价格、以及农产品价格等不同种类的ETF,真是让人眼花缭乱。

普通投资者可以通过富途证券在美股市场像购买普通股票一样去投资大宗商品、贵金属、货币等。

2、表现较稳健。

ETF比较适合于中长线投资者,因为他们最看重的是“大势”,没有精力研究各种公司的业绩,不希望看到自己的投资组合因为突发而大起大落(持有个股会时常发生这种现象)。这样的投资者可以选择几支流通性好的ETF,在股市触底后买进,等大势逆转后抛出,每年的交易次数不多,风险相对较低,能够踏踏实实地睡个好觉。

3、杠杆ETF可多倍做多或做空

你如果觉得一倍做多或者做空不过瘾,你还可以投资两倍、三倍做多或者做空这些指数的ETF,当然加杠杆后风险性也会加大。这样就为不能利用保证金进行杠杆交易的投资者提供了多倍杠杆。

国内白银etf基金有哪些

当前,散户逼空华尔街的还在蔓延,继 游戏 驿站等公司被爆炒成功后,美国散户再次抱团,发动“史上最大的白银逼空”,现货白银1日一度暴涨12%。

Avino Siliver开盘后,一度大涨超120%。

安硕白银信托基金(ISHARES SILVER TRUST)一度涨近12%,触及近8年高点。

一边散户们集聚起逼空大军新的火力逼空白银,创下2008年以来最大单日涨幅;但另一边散户们之前“抱团”的GameStop则股价大跌30%,但美国做多散户并未就此放弃,甚至指责华尔街机构又使出了新手段。

《美国散户大战华尔街》的大戏舆情趋势

战鹰SaaS平台传播趋势显示,在检测周期内,来自新闻、博客、论坛中关于#美国散户大战华尔街#的舆情量共计127259条。

从舆情属性来看,非敏感(正面)舆情占比25.16%,中性舆情占比29.46%,敏感(负面)舆情占比45.38%。

针对该的主要舆情传播角度主要集中在“散户”、“白银”、“美国”、“华尔街”、“机构”、“做空”、“股票”、“投资者”、“gamestop”、“美股”等。

战鹰SaaS平台热门文章显示,舆情在国内经主流媒体传播发酵后,舆情量在29日达到高峰值,当日舆情量高达21632条,其敏感(负面)信息9205条,中非敏感(正面)信息5771条,中息7656条。而排在TOP5的媒体分别为中国基金报(舆情热度573条)、新华社(舆情热度418)、澎拜新闻(舆情热度405)、海外网(舆情热度347)、中国企业报(舆情热度315)。

《美国散户大战华尔街》的大戏剧情回顾

剧情概要: 一场始于 游戏 驿站(Gamestop,以下简称GME)股价的战争,迅速蔓延至整个市场,演变为一场散户反抗华尔街精英的全面大战,惊动了、白宫、即将上任的财长、前美联储耶伦和美国证监会(SEC)。

因为这场战争,在美股市场中,小瞧散户投资者的日子已经一去不复返了。

第一季:散户抱团干翻机构的屌丝逆袭

大战起点: 一家名为 游戏 驿站(Gamestop,以下简称GME)的公司,是全球最大电玩产品零售商,在互联网冲击之下,2019年底, 游戏 驿站股价一度下探至3美元,2020年的美国疫情,情况更是雪上加霜,2020年前三季度亏损接近20亿元,营收下降了30.1%,包括梅尔文资本、香橼资本在内的多家华尔街大基金持有该公司的空头仓位。

1月13日, 13、14日连续两个交易日, 游戏 驿站的股价分别上涨了57.39%和27.10%,从这天起至1月29日收盘,GME走出了高达1585%的涨幅,盘中一度触及483美元。至此,战争正式开场!

1月19日, GME股票的极速上涨,著名空头香橼坐不住了,彼时, 游戏 驿站的收盘价已达39.36美元/股,这相当于香橼认为 游戏 驿站的股价将腰斩。香椽的创始人Andrew Left发表了一则针对GME的做空,认为散户们热爱的GME只值20美元。该条推文一经发出,引发大量散户投资者的愤怒和攻击,他们在网络上号召投资者继续购买GME股票,抱团挤出空头,散户发扬YOLO号召(You Only Live Once)怒砸多单,全部了GME,逐渐让局面不可控,出现了限制交易、限制买单的名场面。

香椽创始人Andrew Left发表了一则针对GME的做空截图

1月21日 ,香橼合伙人Andrew Left更是发布了一个,阐述自己看空GME的五个理由。不过这一表态“捅了马蜂窝”,Reddit用户们对香橼的评论群起而攻。WSB上一道道“征召令”、“动员书”让散户大军开启了疯狂买入GME绝不卖出的决战模式。

1月22日, 期权交割日,空头没有等来股价回落,只能承受股价的向上熔断,以65美元每股交割期权。GME股价暴增了51.08%。与此同时,香橼的社交账户遭到群殴,不得不重新开设账号并表示不再就GME发表意见——华尔街大鳄缴械投降了!

1月26日, 著名对冲基金梅尔本因做空 游戏 驿站,损失达到了30%,被迫宣布将 游戏 驿站的空头头寸清空,退出战斗。散户们取得了第一阶段的胜利,但同时也将WSB推上了风口浪尖。

第二季:拔网线,删代码,关服务器,券商限制交易

1月27日, 梅尔文资本认输当晚,WSB一度瘫痪。大约一个小时后,该论坛再度向公众开放,但转成了非公开论坛。为WSB提供聊天服务的Discord,禁止了WSB的服务器。WSB一名版主发文称:这个网络社区因为成功反而受到负面影响。但这些都无法阻止WSB的用户数量呈爆炸式增长。论坛关闭的消息在网上传开时,GME股价盘应声下跌28%,随后因为WSB重新开放而有所回升, 游戏 驿站再度暴涨超过90%

1月28日, 在连续拉爆GameStop、AMC的股价之后,华尔街大佬们开始不讲武德了。以Robinhood为代表的在线券商们,居然针对散户关闭了 游戏 驿站等股票的交易,有些甚至一度在系统里直接清除了相关的股票代码!此举被戏称为“打不过就拔网线“。

限制交易举措一出台,GME的股价在开盘短线冲高后就开始暴跌,一度跌至126.01美元/股,跌幅高达63.74%。WSB 用户继续呼吁投资者持有这只股票。此后多头发力,跌幅一度收窄至11.61%,但最终全日收报193.60美元/股,下跌44.29%。

第三季:散户“抱团”,从白银到狗狗币一律通杀

1月28日,在券商的围追堵截下,WSB论坛一名ID为“WSBChairman”的用户发帖询问:“狗狗币曾经达到过一美元吗?”一时间,“散户大军”WSB站台狗狗币的说法流出。随后,特斯拉CEO埃隆·马斯克也在推特上为狗狗币撑腰。

与此同时,在WSB论坛上,有网友发帖提及白银ETF-iShares Silver Trust(SLV),称银行一直在操控银价,人为将其压制在低位,掩盖了实物供应的短缺。其中一篇贴文,干脆将其描述为“全球最大逼空战”。

同时,有用户在该论坛称,“他们不可能暂停或者移除白银的交易,这是一个机会”。甚至有Reddit论坛用户发帖称,单考虑通胀因素,白银应该达到200美元。

1月29日, 风暴中心的香橼创始人Andrew Left也开始“倒戈投降”,停止发布做空报告,专注做多机会。

1月29日, 散户们决定进军国际白银市场,誓言将白银价格抬升至1000美元/盎司。

午间狗狗币价格最高达到约0.085美元稳定币,24小时涨幅超过900%。

同日,知名美港股券商老虎证券表示,其昨晚解除限制,支持GME、AMC及KOSS三只标的的正股交易。富途证券、WEBULL等也都表示,GME和AMC股票的交易已经恢复。

晚间9:56分,超级大空头大空头橼宣布“停止做空研究,专注多头交易”。成为第一个被散户打投降的空头。

而散户抱团股恢复正常交易后再次集体暴涨。美国最后一个交易日里,GEM依旧很强劲最终暴涨了67.87%。

1月31日, 散户“抱团”短期的战绩是瞩目的,美国多家白银线上零售商表示,表示,在白银亚盘开盘(北美周日晚上)前不能接受新订单。

同日,一个名为“纽约年轻共和党人”的组织在纽约发起“重新占领华尔街”示威。该组织的数百名成员冲进曼哈顿一座公园,抗议对冲基金等金融机构取行动破坏散户的股票购买。该机构的负责人表示,金融巨头们应该受到起诉,其中许多人需要入狱。

第四季:美国SEC、各州司法部门纷纷发声,法律诉讼或已上路

“散户大战华尔街”的大戏仍在继续,并已进入白热化阶段,此轮白银暴涨主要是由于美国散户的逼空大战从个股转向了白银市场,美国SEC、各州司法部门纷纷发声,法律诉讼或已上路。

纽约州民主党众议员亚历山大·奥卡西奥-科尔特斯 在推特上发帖称:“这是不可接受的。我们现在需要更多地了解Robinhood决定,即为何阻止散户投资者购买股票,而对冲基金却可以自由地按照自己的意愿交易股票。”

密歇根州的众议员拉希达·特莱布 要求对Robinhood单方面不平等地限制散户交易但没有限制机构交易这样的“市场操纵行为”进行听证。纽约州总检察长莉媞夏·詹姆斯表示,她正对限制交易一事进行审查。

德州共和党参议员泰德·克鲁兹 也在推特上呼吁:“让人们交易!”

1月31日, 据央视新闻,的高级经济顾问当地接受媒体访时表示,将对上周GEM过山车式股票交易的法律问题进行调查。

国家经济委员会布莱恩·迪斯(Brian Deese)在接受NBC新闻访时表示,委员会致力于全面了解发生的情况,重点是保护散户投资者以及公平交易,发现并追查潜在的违法行为。

第五季: 大战继续上演,散户还能继续精彩吗?

2月1日, 受散户投资者狂热情绪推动,短短三个交易日,白银涨幅高达20%,这距喊出了要把白银拉到1000美元,还有33倍涨幅。白银价格强劲攀升,当日盘中一度涨至28.592%,创下近8年以来新高。

而GME却收盘大跌,散户的“意见领袖”制定新的战略。

在这场史无前例的“世纪大战”中,空头大佬逐个跌落神坛。对冲基金Point72赔光7.5亿美元;对冲基金Citadel的20亿美元损失殆尽;百亿对冲基金Melvin险些爆仓,一度被传濒临破产,而在散户大军中造就了一批批千万富翁。不仅如此,早在2020年,首屈一指的全球顶级对冲基金——桥水基金亏损121亿美元(超780亿元)......,就目前来看,散户是赢得了阶段性的胜利。

值得一提的是,WBS上有消息称,有散户发现一些多头机构正乔装打扮混迹到“起义同盟军”中,利用白银战场的逼空为自己做嫁衣,如消息属实,那么,这一次散户大战的大戏也将由“战争片”逐步演化为“谍战片”。

大戏的结局,散户会成为最后的赢家吗?谁也不清楚。但有一点可以确定的是,经此一役,华尔街或将不复从前了。

影响黄金白银的价格因素有哪些

白银ETF基金主要有三中,是iSharesMSCIGlobalSilverMiner、iSharesSilverTrust、GlobalXSilverMiner。白银etf基金是一种以白银为基础资产,追踪现货白银价格波动的金融衍生产品,白银ETF基金主要有三中,是iSharesMSCIGlobalSilverMiner、iSharesSilverTrust、GlobalXSilverMiner,其中iSharesSilverTrust是全球最大的白银etf基金。白银etf在证券上市,投资者可像买卖股票一样方便地交易白银etf。与购买白银期货相比较,投资者购买白银etf可免去白银的保管费、储藏费和保险费等费用。

常见的ETF及介绍

1、工业需求:白银的商品属性是最关键的因素之一,白银每年约50%的需求来自工业,虽然投资需求增长迅速,但仍只占总需求的16.84%。根据GFMS的预测,到2015年白银的工业使用量将接近其总需求的70%。白银的商品属性将会是持续影响白银价格的最关键的因素之一。

2、投资需求:近十年银价上涨主要动力

考察过去十年白银价格变化,2003年白银价格上涨了28%,主要源于强劲的投资和制造加工需求,特别是从第三季度开始看到明显的价格上涨。到了 2004年白银价格进一步增长,主要源于投资者对白银兴趣的增长,这一年机构买方投资者在期货有大量操作。05、06两年这种趋势得到延续,特别是 06年银价实现了50%左右的增长,达到了26年的高点,相比白银,白金作为贵金属投资品种涨幅更大,背后的推动力仍然是投资需求的增加,一个标志性的是首只白银ETF Barclays的iShares Silver Trust在06年4月份出现。07年到08年上半年这种投资趋势没有改变,直到08年下半年随着经济情况的恶化迅速加剧,白银工业端的需求放缓明显,同时白银最为贵金属的保值属性又不如白银,所以银价经历了明显的下跌,且幅度大于白银。尽管银价在08年后半段发生下跌,但流入三支主要白银ETF的资金却创记录达到9300万盎司;银币奖章的铸造也创造记录相比上年增长了63%,达到6500万盎司,显示出欧美投资者对实物白银的极大热情。随着经济环境的改善,银价在09年以及刚刚过去的10年又分别上涨了50%和80%(历史第二增长率)。09年的增长主要归功于ETF和实物白银的投资,其中09年白银 ETF对实物的持有增加了4040吨,银币奖章的制造也达到了2426吨,这些投资主要来源于个人投资者。

3、成本因素:白银受成本因素影响较小

由于白银70%的生产来自于铜、铅、锌的伴生矿,因此白银的独立生产成本相对较低,而且由于各个产商生产技术的差异,白银生产成本相差较大。根据 2009年的数据统计,全球前16大白银生产企业生产白银的平均成为为5.75美元/盎司,较2008年增长约6%,而该年的白银均价为14.68美元 /盎司,下跌约2%。白银价格与生产成本相差较远,价格受成本影响较小。

4、通胀因素:通胀推高白银保值属性

为了应付08年金融危机以来的经济衰退,各国央行不断扩大资产负债表,推行宽松的货币政策,向市场持续注入流动性,通胀在全球蔓延,纸币购买力不断下降。面对通胀的侵蚀,投资者们不断买入金银进行资产保值,金银价格不断走高。

5、避险情绪:作为贵金属,白银也有避险属性

“金银天然不是货币,货币天然是金银”。“乱世买白银”的思想深入人心,当全球面临危机的时候,白银都会被投资者追捧,而白银同样作为具有货币历史的贵金属,也逐渐受到投资者关注。2011年欧美债务危机大爆发,推升白银价格的暴涨。此外,我们还需要认识到的是,虽然白银具有避险属性,但是由于其工业需求巨大,商品属性会抑制经济危机中白银价格的上涨,投资者需要根据特殊情况具体分析。

白银ETF的白银ETF持仓量数据表现形式

1.美国股指ETF

标普500指数ETF中有标普500指数一倍做多(SPY))/两倍做多ProSharesUltraS相应的,反向ETF为美元ETF-PowerSharesDB(UUP),以及双倍做空ETF:欧元ETF-ProShares两倍做空(EUO)。值得关注的是,除了以上提到的美元和欧元ETF,还有一些其他货币ETF值得关注:人民币相关ETF:人民币ETF-WisdomTreeDreyfus(CYB),该指数跟踪人民币短期汇率变动情况;如果人民币升值,其收益相应提高。英镑相关ETF:英镑ETF-CurrencyShares(FXB)。日元相关ETF:做多日元CurrencySharesJapaneseYenETF(FXY);两倍做空ETF-ProShares(YCS)。瑞士法郎相关ETF:做多瑞郎ETF-CurrencyShares(FXF)。加元相关ETF:做多加元ETF-CurrencyShares(FXC)。澳元相关ETF:做多澳元CurrencySharesAustralianDollarETF(FXA)。3.原油ETF做多石油的ETF包括:流动性较好的UnitedStatesOilFund(NYSE:USO),这是目前全球规模最大的原油ETF,历史规模曾一度达到42.9亿美元。该ETF在纽约证券上市,其投资标的为美国西得州中质原油(WTI)和部分短期国债。不过,USO持仓并不局限于WTI原油期货,同时还可能持有ICE的低硫轻质原油、取暖油、汽油、天然气及其他石油燃料期货等。做多石油的ETF还有流动性尚可的UnitedStatesBrentOilFundLP(NYSE:BNO),主要是追踪布伦特原油的每日价格走势,投资组合中的其他投资包括其它与石油相关的期货合约、远期合约、互换合约、现金、现金等价物和美国债务。另外,还有iPathS黄金ETF-PowerSharesDB两倍做多(DGP);黄金ETF-ProShares两倍做多(UGL);黄金ETF-PowerSharesDB两倍做空(DZZ)以及黄金ETF-ProShares两倍做空(GLL)。总体来看,和我们此前提到过的其他ETF不同,黄金ETF的结构都较为类似,都是基于追踪黄金的外生价格,所以黄金ETF的选择,可以结合该基金的管理费用高低来判断。其中,前年刚刚成立的GraniteSharesGoldTrust(BAR)费用率仅为17个几点,是目前市场上费用较低的基金;相比较之下,GLD收费40个基点,iSharesGoldTrustETF收费25个基点。此外,低成本的黄金ETF还有SPDRGoldMiniSharesTrust(GLDM)和珀斯铸币厂实物黄金ETF(AAAU)等,它们的收费均为18个基点。值得注意的是,也有分析师给出建议认为,在一个多元的投资组合中,黄金的比重不能超过3-5%,投资者可以用一小部分资金来配置黄金,但这仅仅是处于对短期市场的应对,没有理由大举买入黄金。除了黄金以外,白银ETF也值得关注,此前,中国白银网首席分析师侯文斌在英为财情Investing撰文表示,预计到年底,通过卖空和/或多头积累,会有更多的投机性购买。这将推高Comex的现货银价格,从而提升iShares白银信托ETFSLV的价值。白银的反向ETF包括白银ETF-ProShares两倍做多(Q)以及白银ETF-ProShares两倍做空(ZSL)。5.债券ETF在国债方面,美国国债20+年ETF-iShares(TLT)是目前美国市场中最受欢迎的美国长期国债ETF,这支ETF也是债券类ETF中的活跃品种,它的连续12个月投资回报率为17.81%左右,股息收益率在2.75%左右,虽然长期持有收益率不高,但是对追踪短期收益的投资者来说会成为有力的ETF产品。这个产品包含数百个长期国债,流动性也很好。相应的,还有,反向ETF:长期国债做空-ProShares(TBF),双倍做多:长期国债2倍做多-ProShares(UBT);长期国债2倍做空-ProShares(TBT),长期国债3倍做多-Direxion(TMF),以及长期国债3倍做空-Direxion(TMV).除了长期国债ETF,美国国债ETF还包括中期、短期、超短期国债ETF。其中,美国国债7-10年ETF-iShares(IEF)是7-10年美国国债ETF,是美国国债ETF中最大最活跃的品种,该ETF的波动率较小,不适合风险偏好型的投资者。而IEI也是中期国债ETF的代表,其持有3-7年债券,每月分红一次,派息率在1.35%左右。此外,还有追踪1-3年期美国国债的短期美债ETF:美国国债1~3年ETF(SHY),它也是国债类ETF中规模最大的,达到了120亿美元。由于到期日短,所以该产品的分红率也会比较低,每月分红一次,最近一年派息率在0.48%左右。以及追踪1~12个月到期国债的超短期债券ETF:美国短期国债ETF(SHV)。投资者还可以关注地方债(MunicipalBond)美国市政债ETF-iShares(MUB),这支ETF投资于美国投资级的地方债。地方债券可以免于联邦税,所以收益率比一般的债券低。除了上述的国债和债ETF,投资者也可以关注一些公司债ETF。其中,美国投资级公司债-iShares(LQD)的投资组合囊括了600家流动性好的投资级的公司债券,而美国全债市ETF-Vanguard(BND)以及美国全债市ETF-iShares(G)都是追踪巴克莱资本美国综合类债券指数,该指数包含美国投资级债券。

白银ETF是什么?ETF白银持仓量对纸白银的影响

白银ETF数据表主要由时间、持仓量(盎司)、持仓量(吨)、总价值和持仓量增减几项数据组成。白银ETF持仓量数据的来源为美国商品期货交易委员会(CFTC)。数据表类型在不同机构的呈现方式都不同、主要有无历史数据和有历史数据两种呈现方式,无历史数据的ETF数据表主要作为资讯发布;有历史数据的ETF持仓量数据表可以在专业机构查询到。

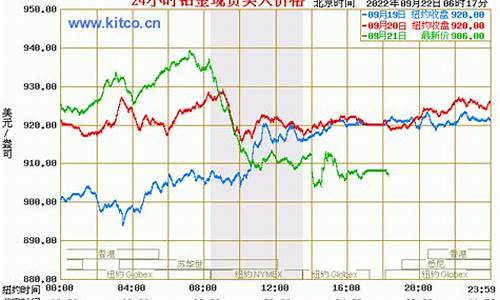

全球最大的白银ETF基金:iShares Silver Trust白银ETF持仓量 时间 持仓量(盎司) 持仓量(吨) 总价值(美元) 持仓量增减(盎司) 2013/4/22336007785.8010451.01790770587902013/4/21336007785.8010451.01790770587902013/4/20336007785.8010451.01790770587902013/4/15 336,007,785.80 10,451.01 8,274,803.00 -1,4,411.60 2013/4/12 337,505,1.40 10,4.59 5,225,206.00 0 2013/4/11 337,505,1.40 10,4.59 682,495.00 0 2013/4/10 337,505,1.40 10,4.59 1,246,780.00 0 2013/4/9 337,505,1.40 10,4.59 2,095,412.00 0 2013/4/8 337,505,1.40 10,4.59 983,1.00 0 2013/4/5 337,505,1.40 10,4.59 1,517,251.00 -5,7,056.00 2013/4/4 343,302,253.40 10,677.89 1,402,228.00 0 2013/4/3 343,302,253.40 10,677.89 1,918,251.00 -826,224.70 2013/4/2 344,128,478.10 10,703.59 2,212,113.00 0 2013/4/1 344,128,478.10 10,703.59 1,524,695.00 0 2013/3/28 344,128,478.10 10,703.59 1,068,710.00 0 2013/3/27 344,128,478.10 10,703.59 1,620,931.00 483,155.00 2013/3/26 343,645,323.10 10,688.56 567,491.00 0 2013/3/25 343,645,323.10 10,688.56 732,255.00 0 2013/3/22 343,645,323.10 10,688.56 1,049,733.00 1,691,161.50 2013/3/21 341,954,161.60 10,635.96 890,648.00 1,691,182.50 2013/3/20 340,262,9.10 10,583.36 737,566.00 0 2013/3/19 340,262,9.10 10,583.36 891,848.00 -4,832,080.00 2013/3/18 345,095,059.10 10,733.66 794,296.00 0 2013/3/15 345,095,059.10 10,733.66 810,769.00 966,468.00 2013/3/14 344,128,591.10 10,703.60 1,098,463.00 0 2013/3/13 344,128,591.10 10,703.60 5,688.00 0 2013/3/12 344,128,591.10 10,703.60 752,749.00 1,836,369.00 2013/3/11 342,292,222.10 10,646.48 537,683.00 0 2013/3/8 342,292,222.10 10,646.48 2,020,717.00 0 2013/3/7 342,292,222.10 10,646.48 891,604.00 0 2013/3/6 342,292,222.10 10,646.48 1,803,327.00 0 2013/3/5 342,292,222.10 10,646.48 849,417.00 0 2013/3/4 342,292,222.10 10,646.48 1,031,516.00 -140,982.90 2013/3/1 342,433,205.00 10,650.86 1,127,750.00 386,667.20 2013/2/28 342,046,537.80 10,638.84 1,580,594.00 676,677.40 2013/2/27 341,369,860.40 10,617.79 1,142,868.00 483,345.00 2013/2/26 340,886,515.40 10,602.76 2,427,793.00 0 2013/2/25 340,886,515.40 10,602.76 1,350,337.00 0 2013/2/22 340,886,515.40 10,602.76 1,830,526.00 0 2013/2/21 340,886,515.40 10,602.76 2,055,895.00 2,030,225.40 2013/2/20 338,856,290.00 10,539.61 4,119,921.00 580,077.60 2013/2/19 338,276,212.40 10,521.57 3,056,161.00 0 2013/2/15 338,276,212.40 10,521.57 2,842,332.00 0 白银ETF走势图一般由白银收盘价曲线和ETF持仓量曲线组成。在比较专业的ETF持仓量走势图中还可以看到白银收盘价变化率和ETF持仓量变化率。

从白银ETF走势图可以看出白银价格与ETF持仓量走势相辅相成、互相制约。

1、白银价格走势与白银ETF持仓量的关系:

业内人士认为:从长期的白银价格走势图表看,白银价格每次尖锐性的变化都与白银ETF的大幅度的抛出或者吸入白银有很大关系。每当白银ETF的持仓量达到新的高点,白银价格也会随之达到新高;白银ETF显示白银抛售量加大也会对白银价格造成大幅的打压。

2、白银价格走势与白银ETF持仓量的走势:

白银价格走势与白银ETF持仓量走势为震荡走高,并且趋向一致。白银价格从2006年初的8.82美金每盎司涨到32美金每盎司, 而白银ETF的持仓量也在不断增加,从2006年653.17吨(IShares Silver Trust)到10469吨。

3、白银价格对白银ETF持仓量的影响:

从白银ETF持仓量走势图上可以看出,每当白银价格走高,就会大幅影响白银的增持或减仓,对白银ETF有很大的影响作用。

4、权威白银ETF走势图:iShares Silver Trust白银ETF

IShares Silver Trust白银ETF的历史走势图和实时数据可以在美国商品期货交易委员会查询。中国用户可以在相关专业网站查询。

什么是白银ETF?ETF白银持仓量对纸白银的影响.白银ETF基金是指以白银为基础的资产,追踪现货白银价格变动的金融衍生品.大型白银制造商向基金公司出售实物白银,然后基金公司依靠实物白银,在内公开发行基金份额,向各种投资者出售,商业银行分别负责基金管理行和实物管理行,投资者在基金生存期间可以自由回购.

白银ETF在证券上市,投资者可以像买卖股票一样方便地交易白银ETF.交易费用低是白银ETF的一大优势.投资者购买白银ETF可以免除白银的保管费、储藏费和保险费等费用,通常只需支付0%到0%.4%的管理费用与其他白银投资渠道平均2%到3%的费用相比,优势非常突出.

白银ETF持仓量高,他们的白银购买销售操作一般会影响白银市场的价格.纸金交易提供世界上最大的白银ETF基金:美国iShares、SilverTrust(SLV)公司白银ETF持仓量查询.

ETF白银持仓量只是通过市场供求关系影响白银价格变动,主要通过

一、自己的要素.由于ETF的交易量很大,所以每次增加仓库和减少仓库的量都会影响现在市场上白银的供给和需求.例如,增加仓库的话,意味着市场的购买量会变大,白银的价格会上涨,减少仓库会相反.

二、.影响市场其他主体的操作,很多人关注ETF的持仓状况,如果增加仓库,市场上也有一部分人跟着增加仓库,发挥一定的连带作用,市场购买量增加,减少仓库相反.因此,ETF白银持仓量的增减与纸白银价格的变动有很大关系.

此外,应注意的是,当交易基金发布仓库变化时,首要因素的影响已经消化,交易基金的背后操作也应该注意.

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。