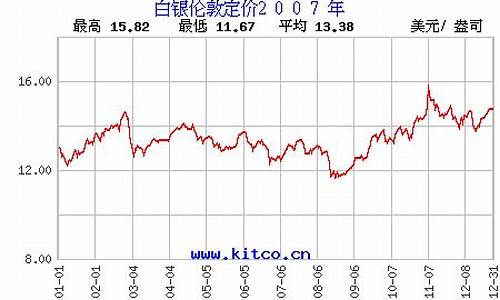

历年白银走势图_2007以来历史白银走势

1.中国金银市场开放历程

2.黄金未来的走势是什么?

3.中国屈辱的历史

4.历史上一共有多少次金融危机

5.国内白银溢价产生的原因是什么

6.白银td负溢价如何解读

7.古时候的一两银子,相当于现在多少人民币?

乾隆年间50万两相当于现在人民币980000000元。

清代用的是司马制,一斤约等于十六两(500克),一两约等于31.25克。

那么448万两就是4480000*31.25=140000000克。

现在市场上一克白银差不多是7元。

所以448万两白银换成现在人民币应该是:

4480000*31.25*7=980000000(元)

在古代,人类就对银有了认识。银和黄金一样,是一种应用历史悠久的贵金属,至今已有4000多年的历史。我国考古学者从出土的春秋时代的青铜器当中就发现镶嵌在器具表面的“金银错”(一种用金、银丝镶嵌的图案)。从汉代古墓中出土的银器已经十分精美。由于银独有的优良特性,人们曾赋予它货币和装饰双重价值,在古代,银的最大用处是充当商品交换的媒介——货币。

中国金银市场开放历程

2010年11月11日国内上海金交所<白银T+D>收盘价为4160元/千克。当日收盘前,对应国际白银现货价格约为18.28美元/盎司。若按照国际白银现货价格折算成人民币,则对应的国内银价应该为4020元/千克,大大低于上海金交所的4160元/千克的报价。对比国际白银现货,国内白银有着近3.5%的溢价。而经过我们的长期统计与研究发现,国内白银的溢价长期存在,并且溢价幅度也是时高时低,以下是几个关键时间点国际白银现货和国内白银T+D的价格对比。根据近18个月的价格统计,我们发现国内白银溢价率最高曾达到15%,最低为-1.8%。在8次统计中,7次为正溢价率。可见国内白银对比国际白银长期存在溢价现象。此外溢价区间达到16.8%,我认为其原因可归为以下几点:(1)最主要的原因为国内关税政策:目前,对于对白银进口要加收17%的关税,这最直接导致了国内白银和国际白银存在差价的可能。(2)历史上中国是白银产量大国,白银在中国货币史上占据着比黄金更重要的地位。战争后,中国大量白银储备外流,导致国库空虚,直接影响了中国白银的供需关系。中国虽然是世界最大的白银产国,但同时也是最大的白银消费国,2007年开始,中国开始需大于供,净进口白银实物量达到1067吨。(3)中国的白银矿经过历史上的多年开,开成本较国际银矿价格高,因此存在溢价的基本面支撑因素,从2009年亚洲最大的白银生产企业豫光金铅的年报来看,2009年白银生产实现营业收入189418万元,营业利润为-461万元。其生产成本估计在3200元/千克左右。可见高昂的生产成本也成为支撑国内白银价格坚挺的重要原因。同时我们也发现,一旦价格突破3200元/千克一线,国内白银的溢价率便开始大幅下降。(4)市场投资者的行为和交易模式可能也是影响白银溢价的重要因素,中国投资者普遍不具备做空思维,空头主力主要为套期保值的生产商与贸易商为主。而白银TD投资对资金要求小,更容易吸引更多的投资需求,直接推高了市场价格。另外,国际白银现货为24小时交易市场,而国内TD市场最长交易时间为每个交易日10小时,因此,相对振幅较国际银价要小,加剧了溢价率的波动幅度。综合上述因素,我们不难发现国内白银对国际白银的溢价必然仍将长期存在,因此,考查国内白银与国际白银和国内黄金价格间的内在关系成为我们研究的重点。设以国内银价为Y,国际银价为X,根据上述18个月价格样本,可得Y=518+0.905x,其可行域为<1920,4350>,相关系数为0.966。因此,可得这18个月内,国内银价与国际银价的关系为:Y=国内银价X=国际银价Y=518+0.905X.相关性系数=0.966同样我们队国内白银和国内黄金的价格关系进行线性回归分析,设以国内银价为Y,国内金价为X,可得到:Y=19.5X-874,可行域为<158,274.2>,相关性系数为0.9843。因此,这18个月内,国内银价与国内金价关系为:Y=国内白银价格X=国内黄金价格Y=19.5X-874相关性系数=0.9843从相关性而言,国内黄金的价格与国内白银价格的相关性更强,至少在国内白银于国际白银不存在无风险套利的情况下(国内白银价格对国际银价溢价率不超过17%),上海金T+D的价格走势是影响白银T+D的最关键因素。其次才是国际银价走势。在实际操作中,当国际内白银与国际白银溢价率逐渐缩小,此时我们可以通过考查相同时间内的价格波动率作为国内白银操作的依据。结合上述案例来看,往往溢价率越大,国内白银支撑反而越强,溢价率越小,国内白银面临的获利抛盘风险也越大。这些规律,对于我们在进行白银TD操作时,具有较强的参考作用。同样,选取重要的时间和点位进行相关性分析,也有利于我们在可行域内进行套利操作和进行风险控制。

黄金未来的走势是什么?

1949-1999年,我国的金银一直由中国人民银行经营管理,实行统购统配。2000年,开放白银市场,2002年,开放黄金市场。

1950年4月,中国人民银行制定颁布了《金银管理办法》(草案),严禁金银民间买卖,严厉打击银元投机倒把走私活动,有效地增加了国家的金银储备,巩固了人民币的本币地位。

1949-1957年,金价被长期固定在每小两(31.25克)95元人民币的水平。国家对黄金工业投入很少,平均每年只有100多万元。低价格,少投入,是黄金工业只能简单维持,低产量徘徊。1957年国内黄金产量5.541吨,白银产量122吨。其中有色副产品2.948吨,占全国黄金总产量的53.20%。

1957年,周恩来总理指示“发展黄金生产,解决外汇急需”。国家在政策、人力、物力、财政等方面支持黄金工业,全国掀起了一个群众性的金热潮。

1958年时任冶金部部长的王鹤寿在向,党中央的报告中提出“争取有色金属产量的飞跃,占领有色金属全部领域”的方针,得到党和国家的肯定。

1958年以后,各冶炼企业加强综合利用,在扩大金银原料来源、提高技术和改进设备等方面都取得了显著成效。1958年的黄金产量达到6.89吨,创新中国成立以来最高年产记录。

1960年,组织了著名的“白银大会战”。当年,我国白银产量达到创记录的2048吨,比1959年同期增长了11.38倍。1961年白银产量为1858吨,到1962年下降为611吨,1963年才恢复至正常水平的237吨。

1964年1月,在中央工作会议说,“董老(董必武)提倡挖金子,银子是对的,要多挖金子,银子”。

1965年1月,中国黄金矿产公司成立,集中统一管理全国金业,国家投资建设了一大批大型金矿。例如山东招远玲珑金矿、河北省金厂峪等。这些金矿的建设为我国黄金工业的发展奠定了坚实的基础。

1965年全国黄金产量7.824吨,白银产量为265吨。其中有色副产金3.603吨,占46.05%。

1969年6月16日,冶金部军代表签发了《关于撤销中国黄金矿产公司有关问题的通知》,被迫撤销了中国黄金矿产公司,原中国黄金矿产公司直属金矿一律下放给各省、区、市管理(秦岭金矿除外)。

15年开始,时任院副总理的王震主抓黄金工业,加强了管理机构。

15年10月,王震又主持起草了上报院的《关于大力发展黄金、白银的报告》。《报告》明确提出“要加强对黄金工作的领导,增加必要的力量。冶金部拟成立黄金管理局,产金的重点省、市、自治区要有相应的机构和人员”。

16年冶金部黄金管理局。

17年,黄金年产量首超1911年15吨历史最高水平。

18年,全国黄金产量19.673吨,其中有色副产金12.286吨,占62.45%,全国白银产量419吨,都是有色副产。

19年,基建工程兵黄金指挥部、中国黄金总公司相继成立。

1981年,冶金部、中国基建工程兵党委联合下发《关于中国黄金总公司、基建工程兵黄金指挥部管理体制的通知》,将冶金部黄金管理局,中国黄金总公司和基建工程兵黄金指挥部统一领导,形成了三位一体的组织结构和管理体制。

1982年,中国人民银行开始发行熊猫金币。

1982年9月,在国内恢复出售黄金饰品,迈出中国开放金银市场的第一步。

1983年中国有色金属工业总公司成立后,设立了金银工业领导小组,下设金银工作办公室,加强对有色金银生产建设的领导。

1983年之后,国家制定实施了一系列法规和办法,主要有:《中华人民共和国金银管理条例》,《中华人民共和国金银管理条例实施细则》,《对金银进出国境的管理办法》,《白银地质勘探基金管理暂行办法》,《关于人民银行配售白银征税问题的通知》,《中国人民银行关于调整白银经济政策问题的通知》,《白银进口管理暂行办法》等。

1983年中国有色金属工业总公司成立后,对全国白银和伴生金的生产实行归口管理,成立了金银工作领导小组,强化对全国有色金银生产建设的领导。同时,向国家争取到了有色系统伴生金银发展的一系列优惠政策——金银开发基金、外汇分成、专项、地勘基金以及免缴部分税种等,使有色的金银生产和建设取得了较大成绩:利用白银地勘基金勘探了36个主要银矿床、利用金银专项资金建设了20多个以银为主的矿山、利用金银开发基金和专项进行了417个新建和技改项目,到19年底独立银矿年生产能力为380吨/年,满足了国内需求。20世纪90年代初开始我国不需再进口白银。同时白银生产也从过去主要靠铅锌铜锡金等副产变成副产,矿产共存的局面。

1983年,国内白银年产量591吨。

1988年,国家黄金管理局成立,对全国黄金实行勘探、生产一体化管理。

1994年国家取消开发黄金、白银地勘基金,并实行有偿使用。

1994年10月,原中国有色金属工业总公司成立了鑫达金银开发中心,将过去投放给企业的金银开发基金、白银地勘基金、金银外汇分成及有关债权,转由鑫达金银开发中心经营管理。

1995年,黄金年产量突破100吨大关,居世界第六位。

1998年,国内白银年产量达到1299吨。

1999年11月,经院批准,中国人民银行发出了《关于白银管理改革有关问题的通知》,宣布解除白银管制,开放白银市场。

1999年11月,对外贸易经济合作部发布了外经贸管第702号《白银出口管理暂行办法》,对白银出口实行出口配额管理制。

1999年12月28日,上海华通有色金属现货中心批发市场成为我国唯一的白银现货交易市场。白银的放开视为黄金市场开放的"预演"。

2000年1月1日,放开白银市场。允许白银生产企业与用银单位产销直接见面,征收17%增值税;取消对白银制品加工、批发、零售业务的许可证管理制度(银币除外),对白银生产经营活动按照一般商品的有关规定管理;国家对白银出口实行配额管理。

2000年,我国白银年产量为1569吨;黄金年产量达到175吨,跃居世界第四。

2000年4月,中国有色金属工业协会成立。

2000年8月,上海老凤祥型材礼品公司获得中国人民银行上海分行批准,开始经营旧金饰品收兑业务,成为国内首家试点黄金自由兑换业务的商业企业。

2000年10月,院发展研究中心课题组发表有关黄金市场开放的研究报告。同年,中国将建立黄金交易市场列入国民经济和社会发展"十五"纲要。

2001年4月,中国人民银行行长戴相龙宣布取消黄金"统购统配"的管理体制,在上海组建黄金。

2001年6月11日,中央银行启动黄金价格周报价制度,根据国际市场价格变动兑国内金价进行调整。

2001年8月1日,足金饰品、金精矿、金块矿和金银产品价格放开。

2001年9月29日,中国国家黄金集团公司成立。

2001年11月28日,黄金模拟试运行,黄金走过了一条从管制到开放的漫长历程。

2001年11月,中国黄金协会成立。

2002年10月30日上海黄金开业,中国黄金市场走向全面开放,至此国家废除了持续50年的金银统购统配制度。

2003年4月,中国人民银行取消了有关黄金行业的26项行政审批项目,其中包括取消黄金收购许可,黄金制品生产、加工、批发业务审批,黄金供应,黄金制品零售业务核准等4个项目。这些审批项目取消后,世界各地的公司只需在中国当地市场购买黄金,就可以自由在中国投资黄金珠宝生产、批发和零售,而无需得到中国的批准。但进出口黄金仍需要申请。

2004年6月,高赛尔金条推出,国内首次出现按国际市场价格出售与回购的投资型金条;7月中金黄金与其他公司合作分别成立郑州黄金交易中心、大连黄金交易中心。

2004年8月16日,上海黄金推出AU(T+D)现货延迟交收业务。

2004年9月6日,中国人民银行行长在伦敦金银市场协会(LBBA)上海年会上表示,中国黄金市场应该从以商品交易为主向金融交易为主转变。有现货交易为主向期货交易为主转变,由国内市场向融入国际市场转变。三个转变成为引导近几年我国金银市场发展的主导思想。

2004年10月,中国有色金属工业协会授予湖南永兴“中国银都”称号,

2005年1月8日,山东黄金集团宣布出资5000万元成立山东黄金交易中心。

2005年7月18日,上海黄金与工行上海分行联合推出"金行家"业务,这是上海黄金首次推出的面向个人的黄金投资产品。

2005年8月,山东招金黄金集团投资设立的山东招金黄金交易中心正式开业。

2007年9月,中国证监会批准上海期货上市黄金期货,中国黄金市场开放进入新阶段。

2008年,黄金年产量达282吨,位居世界第一,其中有色黄金产量为53.456吨,占全国黄金总产量比重为18.95%。

2008年,全国白银年总产量猛增至9587吨

2008年,中国黄金集团公司、山东黄金集团有限公司、紫金矿业股份公司、山东招金集团公司、灵宝黄金股份等10家大型企业产金109吨,占黄金行业矿产金产量的46.8%,实现利润85亿元,占全行业的68.5%,保有黄金储量3200吨左右,占全国的60%以上。

2008年12月30日,天津贵金属注册成立。

中国屈辱的历史

2012年,以黄金白银为代表的贵金属市场虽然从最高点回落,但基本还维持了高位震荡的格局,因为当时全球的经济前景还不明确,欧元区正在去除泡沫,而美国经济复苏的前景也还不明朗。然而到了2013年,特别是从第二季度开始,随着美国经济的持续复苏以及美国经济转型的基本完成(经济动力源头由工业制造向科技制造和互联网产业转型,并且加大服务业规模,升级和完善服务业。这个从美国经济危机以后,制造业和房地产业失业数据不断扩大而服务业就业人数不断增多,即使到了现在美国经济基本走出低谷然而传统的制造业就业仍没有明显改善并且传统工业城市如底特律不断传出破产消息可以看出)黄金白银开始了大规模的下跌,从2007年金融危机爆发以来的底幅已经跌去近70%。

近几年黄金市场的基本状况:随着全球投机资金的大幅提升,黄金价格的主导因素已经完全摆脱了供求关系而取决于投机资金(国际上的对冲基金)的方向选择。在07年金融危机暴发之后,黄金从600多美元/盎司大幅上涨至1920美元/盎司,涨幅高达200%。如此的大幅上涨导致账面利润的迅速膨胀,必然要有兑现的时刻,所以我们可以看到2013年四月份连续2天累计多达200多美元(超过15%)的暴跌。这就好比中国股市从6000多点的急速滑落。之前做多的时候,大家账面上一起赚钱,但开始急速下跌的时候,只有抛得早的人才能兑现利润率,出手慢的,利润只能是打了水漂。

“也就是说,在九月初的这段时间里,黄金,我是看空的(爆发点很可能就是九月份的非农数据)。再一次的探底之后(个人估计,低点可能位于1150附近),如果没有意外,黄金不会无限制的下跌而会重启反弹,而将再一次的开始区间震荡行情,随着美国经济形势的变化,黄金的震荡预计会逐步放大,直到美联储正式结束的量化宽松政策。这是一个节点,当美联储彻底退出QE,意味着美国股市一年多来的黄金期也将结束,美股将开始周期性的高位震荡,资金进一步向美元回流,黄金经历最后一波探底后开始缓慢上升。”

以上这两段文字是本人在八月末对九月份全球资本市场行情做出预测时写下的,当时本人就预测九月份黄金会有一波大跌,具体可以看本人的空间日志。

历史上一共有多少次金融危机

近代时期战争

1840年(清道光二十年)至1842年 中英战争

1841年(清道光二十一年)5月 三元里人民抗英之战

1851年(清咸丰元年)至1864年(清同治三年) 太平天国运动

1851年(清咸丰元年)至1868(清同治七年) 捻军起义

1852年(清咸丰二年)12月至1853年1月 武汉之战

1853年(清咸丰三年)3月 江宁之战

1853年(清咸丰三年)5月至1855年5月 太平军北伐

1853年(清咸丰三年)5月至1856年4月 太平军西征

1853年(清咸丰三年)5月至1857年12月 镇江之战

1853年(清咸丰三年)至1855年 上海小刀会起义

1854年(清咸丰四年)6月至1864年(清同治三年)5月 大成国起义

1854年(清咸丰四年)10月 湘军攻武汉之战

1855年(清咸丰五年)1月至2月 湖口之战

1856年(清咸丰六年)2月至6月 一破江北江南大营

1856年(清咸丰六年)6月至1873年(清同治十二年)5月 云南回民起义

1856年(清咸丰六年)至1860年 第二次战争

1857年(清咸丰七年)6月至1863年(清同治二年)6月 石达开远征

1858年(清咸丰八年)8月至9月 二破江北大营

1858年(清咸丰八年)11月 三河大捷

1858年(清咸丰八年)12月至1872年(清同治十一年)11月 黔西南回民起义

1859年(清咸丰九年)6月 第二次大沽口之战

1859年(清咸丰九年)至1865年(清同治四年) 李永和、蓝朝鼎起义

1860年(清咸丰十年)2月至5月 二破江南大营

1860年(清咸丰十年)5月至6月 楚雄之战

1860年(清咸丰十年)9月至1861年9月 安庆之战

1861年(清咸丰十一年)6月 二郎场之战

1862年(清同治元年)2月至1864年4月 浙江之战

1862年(清同治元年)5月至1864年7月 天京之战

1862年(清同治元年)5月至1863年10月 陕西回民起义

1862年(清同治元年)至1873年 甘肃回民起义

1865年(清同治四年)5月 高楼寨之战

1867年1月23日(清同治五年十二月十八日) 灞桥之战

1869年(清同治八年至十年)至1871年 金积堡之战

1869年(清同治八年)5月 黄飘之战

1873年(清同治十二年)12月 纸桥之战

1876年(清光绪二年)至1878年 收复新疆的战争

1883(清光绪九年)至1885年 中法战争

1883年(清光绪九年)5月 第二次纸桥之战

1884年(清光绪十年)8月 马尾海战

1884年(清光绪十年)10月 淡水之战

1884年(清光绪十年)冬至1885年春 宣光之战

1885年(清光绪十一年)2月至3月 镇海之战

1885年(清光绪十一年)3月 镇南关之战

1894年(清光绪二十年)至1895年 中日甲午战争

1894年(清光绪二十年)9月 平壤之战

1894年(清光绪二十年)9月 黄海海战

1895年(清光绪二十一年)1月至2月 威海之战

1900年(清光绪二十六年) 八国联军侵华战争

1911年10月10日(清宣统三年八月十九日) 武昌起义

1911年(清宣统三年)10月至1914年(民国三年)8月 白朗农民起义

1911年(清宣统三年)11月至12月 南京之战

1915年(民国四年)12月至1916军6月 护国战争

1917年(民国六年)9月至1918年11月 护法战争

条约:

一、南京条约 1842年8月29日 英国

二、五口通商章程和虎门条约 1844年10月8日 英国

三、黄埔条约 1844年 美国和法国

四、望厦条约 1858年夏 俄美英法

五、北京条约 1860年9月21日 俄国

六、马关条约 1895年4月4月17日 日本

七、辛丑条约 1901年9月9月7日 英美俄日法德意奥

国内白银溢价产生的原因是什么

1901年 美国危机

1907年 美国银行危机

主要策划者:罗斯切尔德家族 摩根集团 纽约第一国家银行 国家城市银行(后来的花旗银行) 标准石油城市银行 石油大亨洛克菲勒 铁路大王杰姆斯

目的:建立美联储 为策动世界级别的战争扫清障碍

结果:1913年美联储法案通过,国际银行势力控制了美元的发行和主宰国家银行的准备金。 美国自此丧失对美元的发行权。银行家们等待已久的爆发世界级战争的条件已经成熟

1921 美国农业衰退

策划者:华尔街精心设计的定向爆破

目的:旨在掠夺农民的财富和摧毁农业地区拒绝服从美联储的中小银行

结果:突如其来的信用和货币紧缩迫使原本富裕的农民大批破产

1929 美国经济大萧条

策划者:摩根和雷波库恩公司控制下的美联储纽约银行董事长本杰明 英格兰银行董事长诺曼 早在2年前就敲定了股市暴跌

目的:废除金本位 实行廉价货币政策 为二战铺平金融道路

结果:世界经济大衰退,启动超级通胀掠夺德国人民财富,动荡英国经济,迫使英镑与金本位脱钩。收割美国这只肥羊。

1938 美国金融危机

策划者:国际银行势力

目的:为二战扫除金融障碍 超级赤字财政 迫使美国参战

结果:美国国债从1930年的160亿美元狂涨到1946年的2690亿美元

1948年美国金融危机

战争时形成的高速生产惯性同战后重建时,国际国内市场暂时缩小的矛盾造成的。

策划者:国际银行势力

目的:著名的马歇尔的出台。

1981年 墨西哥金融危机

策划者:国际银行势力

目的:实现拉丁美洲和非洲发展中国家经济的“有控制地解体”

1987年 金融核弹 目标东京 股票指数期货

纽约股市崩盘

迫使日元升值 3年后日本陷入十几年的衰退,日经指数暴跌70% 地产连续14年下跌,财富损失比例后果相当于二战战败

策划者:国际银行势力

1990年代芬兰、瑞典、挪威银行危机

19 亚洲金融危机 “剪羊毛” 乔治·索罗斯为首的国际投机商对东南亚金融市场发动攻击,开始抛售泰铢,买进美元。目的在搅乱东南亚金融市场。银价跌到历史最低点 巴菲特在此年吃进了世界上1/3的实物白银存量。

2008年9月美国次贷风暴 雷曼兄弟破产、美林银行贱卖、摩根斯坦利寻求合并,美国次贷风暴掀起的浪潮一波高过一波,美国金融体系摇摇欲坠,世界经济面临巨大压力。

白银td负溢价如何解读

1.最主要的原因为国内关税政策:目前,对于对白银进口要加收17%的关税,这最直接导致了国内白银和国际白银存在差价的可能。

2.历史上中国是白银产量大国,白银在中国货币史上占据着比黄金更重要的地位。战争后,中国大量白银储备外流,导致国库空虚,直接影响了中国白银的供需关系。中国虽然是世界最大的白银产国,但同时也是最大的白银消费国,2007年开始,中国开始需大于供,净进口白银实物量达到1067吨。

3.中国的白银矿经过历史上的多年开,开成本较国际银矿价格高,因此存在溢价的基本面支撑因素。

4.市场投资者的行为和交易模式可能也是影响白银溢价的重要因素,中国投资者普遍不具备做空思维,空头主力主要为套期保值的生产商与贸易商为主。而白银TD投资对资金要求小,更容易吸引更多的投资需求,直接推高了市场价格。

另外,国际白银现货为24小时交易市场,而国内TD市场最长交易时间为每个交易日10小时,因此,相对振幅较国际银价要小,加剧了溢价率的波动幅度。

古时候的一两银子,相当于现在多少人民币?

无法解析。白银价格走势受消息面影响最大,所以平时要关注消息面和技术面综合分析白银的价格走势。

经过长期统计与研究发现,国内白银的溢价长期存在,并且溢价幅度也是时高时低,以下是几个关键时间点国际白银现货和国内白银T+D的价格对比。

根据近18个月的价格统计,发现国内白银溢价率最高曾达到15%,最低为-1.8%。在8次统计中,7次为正溢价率。可见国内白银对比国际白银长期存在溢价现象。此外溢价区间达到16.8%。

扩展资料:

产生溢价的原因:

(1)最主要的原因为国内关税政策:对于对白银进口要加收17%的关税,这最直接导致了国内白银和国际白银存在差价的可能。

(2)历史上中国是白银产量大国,白银在中国货币史上占据着比黄金更重要的地位。战争后,中国大量白银储备外流,导致国库空虚,直接影响了中国白银的供需关系。

中国虽然是世界最大的白银产国,但同时也是最大的白银消费国,2007年开始,中国开始需大于供,净进口白银实物量达到1067吨。

虽然各朝各代都不同,但至少唐宋之后相差不大,所以是可以得到比较稳定可信的数据的。

兑换关系

铜钱,白银和黄金之间的兑换比例就像现在的外汇价格一样,是常常变动的,不像1元钱等于100分这样明确。根据以下描述:

“金银的比价从1600年前后的1:8上涨到20世纪中期和末期的1:10,到18世纪末则翻了一番,达到1:20。”

可知1两黄金约可兑换8~11两白银。再有:

“道光初年,一两白银换钱一吊,也就是一千文;到了道光二十年战争的时候,一两白银就可以换到制钱一千六七百文了。咸丰以来,银价猛涨,一两白银竟可以换到制钱两千二三百文之多。”

可知正常情况下,1两白银大约可换到1000~1500文铜钱,古时通常说的1贯钱或1吊钱就是1000文。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。