白银期货最新行情实时_白银期货行情实时行情

1.美国白银期货行情 实时

2.期货白银与现货白银的区别

3.现在白银多少钱一克啊?

在交易市场上,白银的活跃度一直很高,很多人用白银做投资,因此随时随地的知道白银的价格对于他们来说至关重要,那么白银多少钱一克呢?下面就让小编向大家介绍一下最近的白银价格吧。

标准白银期货上面的白银价格

小编先向大家介绍一下标准白银期货上面的白银价格,白银期货总共有三种,分为迷你白银期货,标准白银期货和次迷你白银期货,在三种白银期货上面,标准白银期货是最重要的一种,下面小编就向大家介绍一下最近在标准白银期货上面成交的白银价格吧。

2016年2月19日标准白银期货的成交价格为平均为15.41元,其中价格上涨了百分之六,买家为15.41元,卖价为15.44元,另外白银的开盘价为15.37元,收价位15.35元,最低的成高价为15.47元,最低价格为15.28元。

白银T+D的成交的平均价格为每千克3388.00元,同比上涨百分之12,其中买价为33元,卖价为3396.00元,白银T+D的开盘价为每千克3373.00元,昨天的收价为每千克3396.00元,最高的成交价格为3396.00元,最低的成交价格为每千克3373.00元。

白银9999的成交的平均价格为每千克3200.00元,同比下降百分之11,其中买价为3239.00元,卖价为3239.00元,白银9999开盘价格和昨天的收价都为3441.00元。

白银999的成交的平均价格为4092.00元,价格与昨天持平。

国际上白银的价格

国际上的白银买入价格为每克3.22元,卖出的价格为每克3.24元,换成美元来表示是为买入价格为每盎司15.39元千克,卖出价格为每盎司15.49元。

白银首饰多少钱一克?

介绍完市场上成交的白银价格,下面开始介绍白银首饰的价格。

市场上成交的白银的价格可谓是变幻莫测,但是白银首饰价格变化并不是太大,但是在一定程度上,白银首饰的价格也有可能受到市场上白银价格的影响。就目前的白银首饰市场行情而言,每克白银价格在3元到5元左右,白银的含量不同,价格也就不同。

白银首饰价格除了和白银的含量有关系,还和首饰的品牌,设计,款式有关系,小编向大家介绍的信息就这么多了,希望对大家有所帮助。

土巴兔在线免费为大家提供“各家装修报价、1-4家本地装修公司、3套装修设计方案”,还有装修避坑攻略!点击此链接:s://.to8to/yezhu/zxbj-cszy.php?to8to_from=seo_zhidao_m_jiare&wb,就能免费领取哦~

美国白银期货行情 实时

白银期货一手是指在期货市场上交易的一个合约单位,每个合约单位代表一定的白银数量。具体到白银期货,一手的白银期货合约单位通常为5000盎司(约14.7公斤)。

那么,交易一手白银期货需要多少钱呢?这取决于多种因素,包括白银的价格、期货规定的保证金比例以及可能的交易费用等。

1.白银价格:白银的价格受到全球经济、政治、供需关系等多种因素影响,每天都在波动。因此,交易一手白银期货所需的金额也会随着白银价格的变化而变化。为了确定交易一手白银期货所需的确切金额,需要参考实时的白银价格。

2.保证金比例:期货通常会设定一个最低保证金比例,以确保交易者具有足够的履约能力。不同的期货设定的保证金比例可能有所不同,通常在5%到15%之间。以10%的保证金比例为例,如果当前白银价格是每盎司20美元,那么一手白银期货的保证金就是20美元/盎司*5000盎司*10%=10000美元。

需要注意的是,实际交易过程中,期货公司可能会在规定的最低保证金比例基础上,再加收一定的保证金作为风险缓冲,因此实际所需的保证金可能高于规定的最低标准。

3.交易费用:在期货交易中,交易者还需要支付一定的交易费用,包括手续费、费用等。这些费用通常不是很高,但会直接影响到交易的成本。具体的费用标准因地区和期货公司而异,需要向具体的期货公司咨询。

综上所述,交易一手白银期货所需的金额受到白银价格、保证金比例和交易费用的影响。为了确定交易一手白银期货所需的确切金额,建议参考实时的白银价格、期货的保证金比例以及期货公司的收费标准进行计算。

期货白银与现货白银的区别

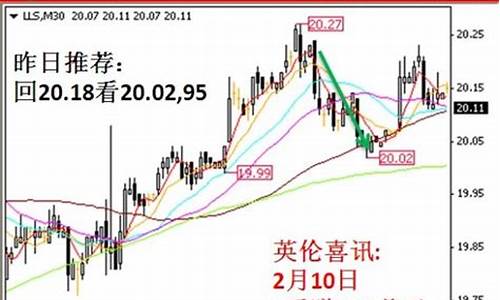

今日美国白银期货行情实时:今开:22.525 ;昨收:22.523;最高:22.580; 最低:22.475

白银期货是指以未来某一时点的白银价格为标的物的期货合约。白银期货合约是一种标准化的期货合约,由相应期货制定,上面明确规定的有详细的白银规格、白银的质量、交割日期等。

1. 白银期货合约设计大小适中以白银价格6-7元/克来计算,一张白银期货合约的价值也就在90000元-105000元之间,如果按期货公司规定的保证金12%来计算一般在1万元左右。对比日本和印度,美国的白银期货合约交易单位是相对较大的。和多数品种相比较,就国内白银期货合约的大小设计来看,算得上中规中矩。

2. 保证金制度的设计有利于提高对冲基金的效率。白银期货合约上市运作不同阶段交易保证金的收取标准与黄金期货相同,分为7%、10%、15%和20%四个等级。这种设计不同于铜、铝、铅、锌、螺纹钢、线材等的多配比。简化了交易保证金比例,降低了最大比例,有利于提高和优化白银期货套期保值基金的使用效率。

3. 与其他品种相比,限价体系的设计略有变化。当D1、D2交易日遭遇白银期货单边同向涨停时,D2白银期货合约涨停将在D1交易日涨停的基础上再上调6个百分点,涨幅将比黄金、铜、铝、铅、锌、螺纹钢、线材上涨1个百分点。仓库约束系统的设计有利于企业套期保值。

4. 在仓限制度设计中,就白银期货合约的不同期限持仓和持仓限额而言,非期货公司的会员和客户在交割月份限定为600个批次,高于黄金期货规定的300个批次,有利于涉银企业参与套期保值。

现在白银多少钱一克啊?

白银作为一种贵金属是很多投资者喜欢投资的品种,不过白银投资既有现货白银投资又有期货白银投资。下面就来为大家介绍期货白银与现货白银的区别。

期货白银与现货白银的区别

1交割时间期限

期货白银具有期货的属性,期货交易都有交割时间限制,到期日必须进行交割。如投资者持有的期货合约临近期货交割日,尽管当前处于亏损状态,投资者也必须进行平仓的操作。而现货白银没有交割时间的限制,投资者可以长期持有手中的仓单,而不至于被迫平仓。

2交易时间

期货白银交易时间每天只有4个小时,而现货白银交易时间为24小时。

3价格形成机制

期货白银的价格形成机制是发生在里,所有交易者集中竞价形成的价格。而现货白银的价格是由白银做市商报出买卖价格,投资者依据做市商的报价决定是否交易。

4做市商与

期货白银一般都在期货进行,实行价格优先、时间优先的集中撮合成交原则。但由于所有的下单都需通过集中的来撮合,导致成交的价格具有不确定性,也限制了在同一个价位的交易人数。现货白银是由五大白银做市商和下一级的金商等组成现货白银延迟交收模式,并不存在集中撮合交易的。

5保证金

期货白银在不同阶段的交易保证金收取标准也不同。入市的时间点决定保证金比例的高低,投资者在操作时如果不注意追加保证金,很容易被强制平仓。现货白银保证金基本上是固定的,一般是每手1000美元。

6交易对象是否特定

“交易对象之间是否特定”是期货与现货模式的最大区别所在,投资者参与期货的期货交易时,他的交易对象是不特定的,在里任何一个做反向交易报单的投资者都可能是他的交易对象,是这些非特定交易者之间进行撮合交易的中介保证环节。这一点期货和股票市场是完全类似的,它们都是非特定交易对象的模式。

在做市商交易模式里,交易对象是固定的,投资者的交易对象就是做市商,只要做市商报出的买卖价格,投资者接受价格并做出交易决策,按双方事前的合同约定就能达成交易。双方交易达成后必须要履行合同约定,是一种正常商业合同约束下的交易行为。做市商交易模式最常见的就是银行的外汇牌价交易,任何外汇交易客户的交易对象都是银行,交易对象之间是特定的。

7涨幅限制:

期货白银:根据期货的品种不同日涨跌停板3%-15%不等。现货白银:无涨幅限制。

可见,虽然现货白银和期货白银同属白银的投资品种,但两者之间的差异挺大。

当前白银的价格为4.8元/克。友情提醒:

1、由于市场是实时变化的,这些数据仅供参考,具体价格将以您交易时的实际市场价格为准。

2、进入市场有风险,投资必须谨慎。

1)白银期货。白银期货是指以未来某个时间点的白银价格为标的的的期货。白银期货合同是一种标准化的期货合同,由相应的期货制定。上述规定明确了白银的具体规格、白银质量、交割日期等内容,国内白银期货已于2012年5月10日在上海期货上市。因此,中国作为白银的主要生产国和消费国,对价格没有发言权。在国际市场上,最著名的白银期货包括伦敦金属和纽约金属,它们的白银期货价格一直反映和指导着现货价格的变化。银价正在逐步上涨。许多投资者以多种方式投资货币,包括现金、白银期货、白银延期交易等。

2)白银期货投资注意事项。白银期货投资应注意三个方面:一是把握好白银价格的波动规律。白银价格具有高波动性的特点。白银价格的波动幅度不仅大于黄金价格的波动幅度,而且具有波动异常大、波动幅度大、随机性强、风险高等特点。其次,要注意期货投资的风险特征。保证金交易和无债结算制度对投资者的资金管理能力有较高的要求;第三,要结合白银套期资产和风险资产的特点,按照期货趋势交易的原则,合理选择交易方向和上市时间。

3)白银与美元的关系:总体上呈负相关。纵观近40年的历史,从70年代初到1982年,从总体趋势看,白银价格与美元指数呈绝对负相关;从82年到83年和85年到87年,有两个短暂的差距,但总的来说,这种关系一直持续到20世纪80年代末。二者在过去10年中的表现在90年代相当令人困惑,很难看到具体的规律。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。