2001年的金价_2001年黄金多少一克

1.2001年的熊猫金币现价多少钱

2.请告诉我近十来来的金银价格走势。

3.谁能告诉我1990年至今每年的黄金平均价格?

国内黄金只有从04年10月开始的,以前没有现货交易。从最低107元/克,一直上涨到目前最高273.55元/克,现在是260元每克。其中只有08年3月-08年10月黄金出现了明显的下跌,幅度从234-155元。其它时间基本在涨。

国际黄金1990年-1996年金价在325-425美元/盎司之间波动,96年下半年至2001年8月黄金是熊市,从400跌至255,不过之后就出现了9年时间的黄金大牛市,今年最高冲到1249美元/盎司。

不过黄金做黄金T+D的交易,是可以做空的,所以就算是黄金金价下跌的过程中,也是能赚钱的。

我是做黄金T+D咨询的。如有需要可以联系

2001年的熊猫金币现价多少钱

2000和2001年的黄金大概270美元每盎司,从02年开始到06年以每年100美金的增长速度递增,07年金价暴涨了近400美元,08年从3月开始跌倒10月跌了近400美金,10月到年底又迅速回升了近300美金,09年到11月底的涨幅是300美元,12月时单边跌了近200美元,今年年初金价为10第一波涨到6月份的1265美元,后跌回7月底的1156,然后从8月开始一直涨到这个月最高点1424的价位,现在金价回调了一些在1365附近~~~

根据之前的规律来看到年底会有一波大的回调,年后从新开始上涨~~

但是近期美国和欧元区的经济状态并不是很好,如果一直没有好转的话可能回调幅度就会减少~~

金价长期还是看涨的,据预测金价将在11年中冲上1500美元每盎司~~~

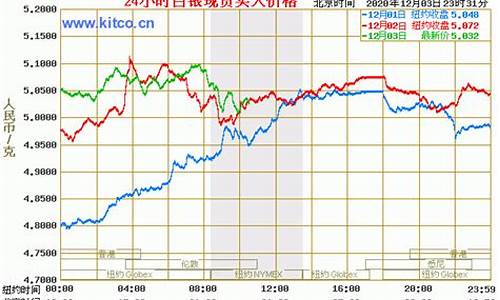

请告诉我近十来来的金银价格走势。

2000年《熊猫》套装金币:15000元

自1982年我国开始发行熊猫普制金币以来,截止到目前,共发售熊猫金币220万盎司,年均销量12万盎司。其中1988-2000年的12年间,国际销售106万盎司,国内销售17万盎司,对促进我国的钱币文化发展,满足国内外钱币爱好者的收藏需求,为国家营运黄金储备、创取外汇收入等都起到了积极作用,并成为世界上有影响的投资性普制金币之一。由于我国没有开放黄金市场,不允许社会公众自由买卖黄金进行投资,同时熊猫金币发售机构只售不收,收藏者无法变现,多数人只用以收藏和馈赠,因此,买卖双方都没有树立一定的投资理念,从而未将熊猫普制金币作为一种经常性的黄金投资工具来投资,因此说,熊猫普制金币在国内并未成为真正意义上的并为社会公众所普遍接受的投资币。

与以前年份相比,2001年熊猫普制金币的发售在信息披露、营销政策、价格制定及防伪等方面做了较大的调整。具体表现在:

1、央行第一次发布熊猫金银币发行公告,公布了发行量、技术规格等发行要素。按照《中华人民共和国人民币管理条例》,中国人民银行于2001年1月18日发布公告,陆续在海内外发行2001年版熊猫金银币,其中熊猫普制金币(国内版)发行17万盎司,国际版发行8万盎司。

2、分为国内版、国际版分别在海内外市场发售。由于目前国内国际金价和税收的差异,造成了海内外市场熊猫普制金币价格上的差异,为维护正常的市场秩序和国内收藏者利益,将熊猫普制金币划分为国内版、国际版分别在海内外市场发售。需要指出的是,这是一种过渡性办法,当国内国际金价和税收差异消除后,海内外市场将统一版别。

3、固定熊猫金币图案。参照国际惯例,自2001开始固定熊猫普制金币的主题图案,以后每年只改变年号。

4、第一次向社会公布熊猫普制金币国内统一零售价。该零售价是按照国际惯例在国内金价的基础上加上较低的升水而制定的,充分考虑了收藏者的投资收益空间。

5、依照国际惯例,发售机构承诺在政策允许的条件下对2001年熊猫普制金币(国内版)进行回购,体现投资和变现功能。一旦国家黄金市场开放,国内金价与国际金价接轨并趋同,在经过中国人民银行正式批准后,发售机构将在指定商业银行网点或经销网点公开挂牌标示销售价和回购价,对熊猫普制金币(国内版)进行收售。

6、增强了防伪和鉴别功能。一是熊猫普制金币(国内版)的币齿用的是斜齿工艺,这是我国首次运用这种铸币工艺;二是国内版金币背面图案加铸英文字母“D”。

谁能告诉我1990年至今每年的黄金平均价格?

仟家信:黄金近十年走势回顾及未来展望 新浪财经特约

众所周知,当代黄金的首次大牛市是从1968年的35美元涨到了1980年的850美元,时间前后长达12年。其导火索就是“黄金总汇”的解体,所谓“黄金总汇”就是常常在许多金融书籍上提到的“布雷顿森林体系”。

应该感到的是,我们正在经历着黄金的第二次牛市行情。但是回顾从19年以来的十年金价走势来看,不可否认的一点就是在2001年之前黄金依旧处于漫漫熊途之中,下面是一些当时关于金市的评论:

19年7月8日:西方各中央银行有秩序地消减黄金储备。资料显示,荷兰央行直接沽金,比利时铸造金币变相售金,瑞士央行分期出售约值五十亿美元黄金,建立“大黄金”,以示该国二次大战期间大做纳粹生意的悔意。上周四,澳洲公布今年上半年陆续卖出约值十七亿美元的黄金,虽然售金量不大,却占该国黄金储备的三分之二,说明不再把黄金视为主要货币和储备。澳洲居南非、美国之后,是世界第三大产金国。结果,盎司黄金美元价在370至400美元之间徘徊约两年之久,上周四突然在纽约市场急挫,周五伦敦跌至324.75美元,为1985年以来的最低水平。

1998年3月24日:每盎司金价在1月9日跌至278.7美元的最低价,昨在294美元水平徘徊。黄金盛极而衰,现在其市价已低于平均生产成本每盎司315美元,世界有一半金矿亏本,相继停工势所难免,这令过去二年出现新出土黄金供不应求,所提炼的黄金供应比需求少约一千吨,只是由于央行抛金及民间藏金在金价前景看淡之下纷纷沽出,以致金价下挫之势未能扭转。

加拿大巴烈克金矿大规模铸造“创世纪金币”,用一千吨至二千五百吨黄金造此币。如果落实,将是耗金量最大的金币铸造,因为以往南非克鲁格兰金币一共耗金一千四百吨,1986年日本裕仁金币用金量一百八十二吨,1991年明仁金币用金六十吨。对黄金市场而言,这是一大利好。去年各国央行售金量是八百二十五吨,“创世纪金币”将可完全消化。

1999年7月6日:英伦银行周二以每盎司261.2美元售出二十五吨黄金,筹集得二亿九百八十万美元,这是英伦银行近二十年的首次拍卖,也是该行五次拍卖的第一次。自英国公布在未来三至五年出售其七百十五吨黄金储备的四百十五吨以来,金价已跌逾一成。消息宣布后金价随即跌破 260美元水平,达256.4美元,创下20年新低。

黄金不会人间蒸发、磨损的“永恒价值”,为市场留下祸根。因为数千年来存世的黄金估计达十二万五千吨,其中约三分之一在各国央行的金库里,其余为私人藏金和首饰物。

一边是央行大肆抛售(瑞士央行也估售一千三百吨左右黄金),另一方面金矿主开数量有增无减。原因有二:第一是黄金单位生产成本下降, 1998年跌20%,每盎司平均美元生产成本只有206美元;第二是矿务公司已发展出“产铜为主产金为副”的生产模式,估计副产的黄金1995年占黄金总产量的9%,2005年将增至17%。黄金随黄铜而来,意味矿场愈来愈不会把黄金产量与价格挂构。

有人已预估下世纪初金价见150美元,目前金价真的不知伊于胡底了。作为贷币商品甚至纯粹商品,黄金已失去“长期持有”的价值,这是投资者不得不承认和留意的。

1999年8月26日,每盎司金价跌至251.9美元,创下二十年来低位,接下去就是在底部横盘近两年。其后便逐步展开了新一轮的牛市行情。

自2001年4月至2005年8月底,美元开始了其大幅度贬值的历程,美元指数从120点之上一路下跌到80多点,这在很大程度上推动了黄金价格的强劲上涨。截止到05年8月黄金累计上涨超过60%,由此黄金也结束了其牛市第一期的行情。总结后有以下特征:以慢牛形式展开、日内整体波动幅度较小。这时先知先觉者(金市大户)暗渡陈仓纷纷选择介入,普通投资者(中小散户)则往往对黄金会否持续上行心存极度怀疑,最终市势就在一切懵懵懂懂之中“偷偷溜走”。

简单回顾一下那段时间美元的处境:首先欧元诞生、亚元正准备推出,对美元形成巨大的挑战,客观上世界经济对美元的需求正趋萎缩。美国经济也出现了一些不良迹象,其中“双赤字”尤其引人注目。18年,美国经常项目赤字总额占其GDP的比例不足1%,而如今已接近6%。与28年前相比,美国家庭今天的储蓄率要低得多,因此他们就要借更多的钱用于购买住房和消费。联邦所借外债也更多了,2005年美国预算赤字占GDP的比例已从18年的 2.7%升至3.6%。好在到目前为止,还有些情况与那时不同,例如美国通胀水平相对而言比当时低得多,投资者对美国依然抱有信心,相信美联储会继续使其保持这种状态。虽说美元的下跌和油价的攀升最近使通胀水平有了些许上升,但连续14次加息使大多数人相信这只是暂时现象,而美元也确实在2005年就走出了触底反弹的态势。相比 19年的9%而言,美国10年期国债收益率依然保持着4%这一将近40年来的最低水平。

一般情况下,美元指数黄金价格存在着负相关性,但也有不少例外的情况。只不过这种例外的情况只是短期的,不可能长期存在。这是因为黄金市场与外汇市场是两个相互影响但又彼此独立的金融市场,除了受外部因素的影响外,还有各自内在的运行规律,美元指数的走势只是提供一个参照系。因此密切关注美元指数的走势是必要的,但不能用美元指数的走势分析来代替国际黄金价格的走势分析。

从2005年9月开始,黄金已经进入了牛市第二期的阶段,标志是金价有效突破450美元/盎司,而到目前为止我们依旧是处在这个时期之内。该阶段有如下特点:日内波动区间逐步加大,上涨速度开始加快,市势常常出现大起大落,但是整体向上趋势保持不变。相信经历过2005年4月28日到5月12日以及2005年6月5日到6月14日行情的投资人,应该都是深有感受的。这时中小散户开始相信黄金会上涨,但是总是想等待比较低廉的位置买入,金市大户则往往会利用市况较为不稳定来肆意洗盘,最终价格就在将信将疑之中又上了个台阶。当然,牛市第二期就目前情况来看,还没有最终完结,依个人愚见时间应该在2008年北京奥远会之前。

再来展望一下未来黄金在牛市第三期可能呈现出景象:首先牛市第三期持续的时间会比较短,大约在半年到一年,甚至仅仅只是三个月;其次到那时市势通常会有火箭发射式的“井喷效应”产生,可能短短几天金价就会上扬100美元;最后就是博弈双方心态,中小散户早已完全坚信黄金只升不跌的“真理”,不论三七二十一统统揸仓入手,而金市大户则乘机在急速拉抬中“悄悄减磅”。最后根据“击鼓传花”原理,结果应该不言而喻了吧!

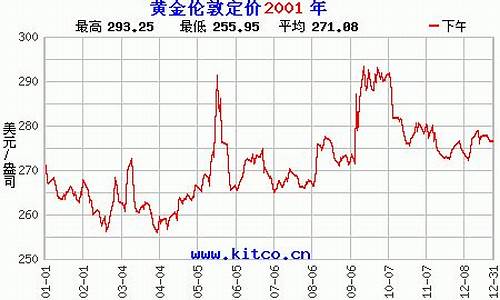

1990年:高423.75,低345.85

1991年:高403.70,低343.50

1992年:高361.10,低328.60

1993年:高409.70,低325.10

1994年:高398.60,低368.20

1995年:高398.30,低371.20

1996年:高418.15,低365.70

19年:高368.60,低281.40

1998年:高345.20,低270.80

1999年:高339.00,低251.00

2000年:高319.10,低262.05

2001年:高298.50,低253.55

2002年:高354.00,低275.75

2003年:高417.45,低318.75

2004年:高456.75,低371.00

2005年:高541.00,低410.00

2006年:高730.00,低516.75

2007年:高845.50,低601.80

2008年:高1032.50,低681.40

2009年:高1006.20,低801.50(截止4月7日)

不同的软件可能在报价之间有些偏差,希望楼主理解..

一年一年挨个手打上去的...真够累的..

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。