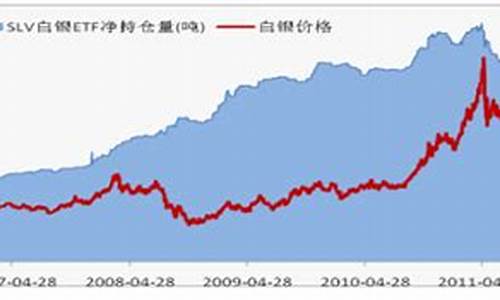

白银的历史走势_2007以来历史白银走势

1.什么是现货白银

2.黄金白银的价值?

3.古时候的一两银子,相当于现在多少人民币?

1901年 美国危机

1907年 美国银行危机

主要策划者:罗斯切尔德家族 摩根集团 纽约第一国家银行 国家城市银行(后来的花旗银行) 标准石油城市银行 石油大亨洛克菲勒 铁路大王杰姆斯

目的:建立美联储 为策动世界级别的战争扫清障碍

结果:1913年美联储法案通过,国际银行势力控制了美元的发行和主宰国家银行的准备金。 美国自此丧失对美元的发行权。银行家们等待已久的爆发世界级战争的条件已经成熟

1921 美国农业衰退

策划者:华尔街精心设计的定向爆破

目的:旨在掠夺农民的财富和摧毁农业地区拒绝服从美联储的中小银行

结果:突如其来的信用和货币紧缩迫使原本富裕的农民大批破产

1929 美国经济大萧条

策划者:摩根和雷波库恩公司控制下的美联储纽约银行董事长本杰明 英格兰银行董事长诺曼 早在2年前就敲定了股市暴跌

目的:废除金本位 实行廉价货币政策 为二战铺平金融道路

结果:世界经济大衰退,启动超级通胀掠夺德国人民财富,动荡英国经济,迫使英镑与金本位脱钩。收割美国这只肥羊。

1938 美国金融危机

策划者:国际银行势力

目的:为二战扫除金融障碍 超级赤字财政 迫使美国参战

结果:美国国债从1930年的160亿美元狂涨到1946年的2690亿美元

1948年美国金融危机

战争时形成的高速生产惯性同战后重建时,国际国内市场暂时缩小的矛盾造成的。

策划者:国际银行势力

目的:著名的马歇尔的出台。

1981年 墨西哥金融危机

策划者:国际银行势力

目的:实现拉丁美洲和非洲发展中国家经济的“有控制地解体”

1987年 金融核弹 目标东京 股票指数期货

纽约股市崩盘

迫使日元升值 3年后日本陷入十几年的衰退,日经指数暴跌70% 地产连续14年下跌,财富损失比例后果相当于二战战败

策划者:国际银行势力

1990年代芬兰、瑞典、挪威银行危机

19 亚洲金融危机 “剪羊毛” 乔治·索罗斯为首的国际投机商对东南亚金融市场发动攻击,开始抛售泰铢,买进美元。目的在搅乱东南亚金融市场。银价跌到历史最低点 巴菲特在此年吃进了世界上1/3的实物白银存量。

2008年9月美国次贷风暴 雷曼兄弟破产、美林银行贱卖、摩根斯坦利寻求合并,美国次贷风暴掀起的浪潮一波高过一波,美国金融体系摇摇欲坠,世界经济面临巨大压力。

什么是现货白银

2010年11月11日国内上海金交所<白银T+D>收盘价为4160元/千克。当日收盘前,对应国际白银现货价格约为18.28美元/盎司。若按照国际白银现货价格折算成人民币,则对应的国内银价应该为4020元/千克,大大低于上海金交所的4160元/千克的报价。对比国际白银现货,国内白银有着近3.5%的溢价。而经过我们的长期统计与研究发现,国内白银的溢价长期存在,并且溢价幅度也是时高时低,以下是几个关键时间点国际白银现货和国内白银T+D的价格对比。根据近18个月的价格统计,我们发现国内白银溢价率最高曾达到15%,最低为-1.8%。在8次统计中,7次为正溢价率。可见国内白银对比国际白银长期存在溢价现象。此外溢价区间达到16.8%,我认为其原因可归为以下几点:(1)最主要的原因为国内关税政策:目前,对于对白银进口要加收17%的关税,这最直接导致了国内白银和国际白银存在差价的可能。(2)历史上中国是白银产量大国,白银在中国货币史上占据着比黄金更重要的地位。战争后,中国大量白银储备外流,导致国库空虚,直接影响了中国白银的供需关系。中国虽然是世界最大的白银产国,但同时也是最大的白银消费国,2007年开始,中国开始需大于供,净进口白银实物量达到1067吨。(3)中国的白银矿经过历史上的多年开,开成本较国际银矿价格高,因此存在溢价的基本面支撑因素,从2009年亚洲最大的白银生产企业豫光金铅的年报来看,2009年白银生产实现营业收入189418万元,营业利润为-461万元。其生产成本估计在3200元/千克左右。可见高昂的生产成本也成为支撑国内白银价格坚挺的重要原因。同时我们也发现,一旦价格突破3200元/千克一线,国内白银的溢价率便开始大幅下降。(4)市场投资者的行为和交易模式可能也是影响白银溢价的重要因素,中国投资者普遍不具备做空思维,空头主力主要为套期保值的生产商与贸易商为主。而白银TD投资对资金要求小,更容易吸引更多的投资需求,直接推高了市场价格。另外,国际白银现货为24小时交易市场,而国内TD市场最长交易时间为每个交易日10小时,因此,相对振幅较国际银价要小,加剧了溢价率的波动幅度。综合上述因素,我们不难发现国内白银对国际白银的溢价必然仍将长期存在,因此,考查国内白银与国际白银和国内黄金价格间的内在关系成为我们研究的重点。设以国内银价为Y,国际银价为X,根据上述18个月价格样本,可得Y=518+0.905x,其可行域为<1920,4350>,相关系数为0.966。因此,可得这18个月内,国内银价与国际银价的关系为:Y=国内银价X=国际银价Y=518+0.905X.相关性系数=0.966同样我们队国内白银和国内黄金的价格关系进行线性回归分析,设以国内银价为Y,国内金价为X,可得到:Y=19.5X-874,可行域为<158,274.2>,相关性系数为0.9843。因此,这18个月内,国内银价与国内金价关系为:Y=国内白银价格X=国内黄金价格Y=19.5X-874相关性系数=0.9843从相关性而言,国内黄金的价格与国内白银价格的相关性更强,至少在国内白银于国际白银不存在无风险套利的情况下(国内白银价格对国际银价溢价率不超过17%),上海金T+D的价格走势是影响白银T+D的最关键因素。其次才是国际银价走势。在实际操作中,当国际内白银与国际白银溢价率逐渐缩小,此时我们可以通过考查相同时间内的价格波动率作为国内白银操作的依据。结合上述案例来看,往往溢价率越大,国内白银支撑反而越强,溢价率越小,国内白银面临的获利抛盘风险也越大。这些规律,对于我们在进行白银TD操作时,具有较强的参考作用。同样,选取重要的时间和点位进行相关性分析,也有利于我们在可行域内进行套利操作和进行风险控制。

黄金白银的价值?

现货白银,又称国际现货白银或者伦敦银,是一种利用资金杠杆原理进行的一种合约式买卖。

我们讲的现货白银通常是指现货白银电子盘交易(俗称炒白银),最大的特点是实行保证金交易,就是杠杆,国内在5-20倍不等。举个例子,你买卖6万的白银合约,按20倍的杠杆计算,你只需3000块就能交易了,你要是实在没办法理解,就暂且想象成是买房首付。股票是没有杠杆,实际多少钱你就得拿出多少钱来交易。

现货白银最近几年才在国内发展起来的,我跟股票做个对比你或许容易懂:

1、现货白银是双向交易的,可以买涨,也可以买跌,你做对了方向就可以赚钱;股票只能买涨,跌了你就亏钱了。

2、现货白银实行T+0模式,意思就是你建仓过后,随时可以平仓,对持仓时间没有限制;股票实行T+1模式,意思就是你今天买入的股票,明天才能卖出。

3、交易时间上现货白银是22小时,股票是上午09:30-11:30,下午13:00-15:00。

主要的区别就这些了,细节就不讲了。这行业在国内还是比较混乱的,黑平台、地方平台很多,真难辨,在国内上期所、津贵所、广交所比较正规,实力也较强。

交易的品种一般分为9999、9995,重量分1KG/15KG/100KG,不同平台交易的重量和保证金可能不同,交易制度都是大同小异的。

我讲得比较通俗,希望能帮到你,有个大概的印象。

古时候的一两银子,相当于现在多少人民币?

抵抗通胀 白银投资价值不逊黄金

熊猫银币的回购渠道完全与纪念型银币类同。

不过,由于白银价格波动频繁,投资实物白银往往要承担较高的溢价成本和保存费用,因此短时间内很难享受上涨带来的收益。而这一点在“白银T+D”产品上就不存在问题,这次黄金的白银产品允许个人投资者进入,使得国内投资者对白银产品的兴趣日渐浓厚。

投资专家指出,比较目前市场上现有的几种白银交易方式,只有白银T+D与银币是比较适合散户介入的,因为通畅、回购方便。纪念型银条不具备通货属性,长线增值的潜力较小;投资性银条虽然购买方便,却没有通畅的回购渠道

投资价值不逊于黄金

有关专家表示,黄金与白银的比价为75到80之间,但随着金融危机的影响逐渐减少,金银之间比价就会向正常的50至55回归,这也是市场看好白银的重要原因事实上,对于普通消费者来说,白银投资与黄金投资相比有一些优势。首先,在中国历史上,白银曾以多种形式作为一般等价物出现,较之昂贵的黄金材料,白银更符合中国百姓传统的消费习惯;其次,由于白银价格低廉,同等资金比黄金有更灵活的产品配置,更好分割买卖以分散风险。

目前,由于白银价格远远落后于黄金,投资“白银T+D”的门槛要比黄金小得多。近期,黄金价格因为持续上升,纸黄金的门槛已经升到了几千元、实物黄金升到了一两万元、黄金期货交易保证金更是从3万元提高到了4万元。但现在的白银价格在每公斤3300元左右,一公斤白银T+D的合约只需400多元就能成交,相对于黄金的投资门槛,显然是低了许多。这对于一些资金量较小的客户而言,炒白银显然成本可以低很多。

另外,白银的投资价值长期被低估,因此蕴涵了更多的投资机遇。每年纽约白银期货产品的年成交量井不亚于黄金产品的年平均成交量,历史上金银比价曾达到1:15左右。银价虽然涨到目前的13美元/盎司左右,合人民币3元/克左右,还是相当低廉,未来将大有增长空间。

近日,著名投资大师罗杰斯表示,一场酝酿已久的货币危机可能会在未来一两年内爆发,而黄金不一定是最好的投资避险品,他更看好白银的投资回报。从机构发布的研究报告来看,近期白银的波动性非常剧烈,从6月3日高点15.美元到7月13日的12.47美元,跌幅近22%。而同一时段内,黄金的跌幅为7%。近期的反弹中,白银价格的回归比黄金快了许多。有关专家表示,黄金与白银的比价为75到80之间,但随着金融危机的影响逐渐减少,金银之间比价就会向正常的50至55回归,这也是市场看好白银的重要原因。

投资专家称,从历史上来看,白银的投资回报率并不逊于黄金甚至要高于黄金。当年,两伊 (0)战争爆发,引发了世界石油危机和地缘政治的急剧动荡,黄金白银成了最重要的金融避险工具。从1980年到1996年,黄金价格从100美元/盎司上涨至850美元/盎司,涨幅达到750%,而白银价格从4美元/盎司上涨至50美元/盎司,涨幅超过1100%,远远超过黄金的涨幅。2003~2007年,黄金价格从350美元/盎司涨至835美元/盎司,涨幅接近138%,同期白银价格从4.5美元/盎司涨至15.8美元/盎司,涨幅高达251%。

当前,由金融危机引发的全球性经济衰退,导致白银在工业上的需求大幅降低,使得目前银价大幅震荡。

虽然各朝各代都不同,但至少唐宋之后相差不大,所以是可以得到比较稳定可信的数据的。

兑换关系

铜钱,白银和黄金之间的兑换比例就像现在的外汇价格一样,是常常变动的,不像1元钱等于100分这样明确。根据以下描述:

“金银的比价从1600年前后的1:8上涨到20世纪中期和末期的1:10,到18世纪末则翻了一番,达到1:20。”

可知1两黄金约可兑换8~11两白银。再有:

“道光初年,一两白银换钱一吊,也就是一千文;到了道光二十年战争的时候,一两白银就可以换到制钱一千六七百文了。咸丰以来,银价猛涨,一两白银竟可以换到制钱两千二三百文之多。”

可知正常情况下,1两白银大约可换到1000~1500文铜钱,古时通常说的1贯钱或1吊钱就是1000文。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。